SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Потенциальное снижение выручки МТС за четвертый квартал 2022 не должно стать поводом для волнения - Синара

- 01 марта 2023, 12:31

- |

МТС планирует 3 марта опубликовать финансовые результаты за 4К22.

Ожидаем падения выручки на 1,5% г/г до 140 млрд руб. при неоднородной динамике сегментов бизнеса компании. Так, мы прогнозируем рост выручки от предоставления услуг связи в РФ на 4% г/г до 113 млрд руб. на фоне увеличения тарифов. Также ожидаем солидного увеличения выручки банка — на 35% г/г до 18,3 млрд руб.

Розничные продажи, по нашей оценке, сократятся на 40% г/г до 12,4 млрд руб., поскольку конъюнктура рынка сотовых телефонов и аксессуаров по-прежнему слабая в связи с макроэкономической обстановкой и уходом ряда поставщиков из России. Кроме того, прогнозируем снижение OIBDA на 0,4% г/г до 55 млрд руб. при небольшом росте рентабельности по OIBDA на 0,4 п. п. в годовом сопоставлении до 39,4%, что отразит изменения в структуре выручки компании.

ИБ «Синара»

Ожидаем падения выручки на 1,5% г/г до 140 млрд руб. при неоднородной динамике сегментов бизнеса компании. Так, мы прогнозируем рост выручки от предоставления услуг связи в РФ на 4% г/г до 113 млрд руб. на фоне увеличения тарифов. Также ожидаем солидного увеличения выручки банка — на 35% г/г до 18,3 млрд руб.

Розничные продажи, по нашей оценке, сократятся на 40% г/г до 12,4 млрд руб., поскольку конъюнктура рынка сотовых телефонов и аксессуаров по-прежнему слабая в связи с макроэкономической обстановкой и уходом ряда поставщиков из России. Кроме того, прогнозируем снижение OIBDA на 0,4% г/г до 55 млрд руб. при небольшом росте рентабельности по OIBDA на 0,4 п. п. в годовом сопоставлении до 39,4%, что отразит изменения в структуре выручки компании.

Потенциальное снижение выручки МТС за 4К22 не должно стать поводом для волнения: в основном оно отразит падение доходов от продажи мобильных устройств, а это в принципе низкорентабельный бизнес. Таким образом, маржа МТС должна остаться на хорошем уровне, подчеркивая устойчивость бизнес-модели компании к рискам текущей экономической обстановки.Белов Константин

Мы сохраняем позитивный взгляд на акции МТС.

ИБ «Синара»

- комментировать

- 190

- Комментарии ( 0 )

Новости рынков |В свете давления со стороны высоких цен на уголь не стоит ждать выплаты дивидендов РусГидро за 2022 год - Синара

- 28 февраля 2023, 12:22

- |

В эту среду, 1 марта, «РусГидро» отчитается за 4К22 по МСФО. Ожидаем, что выручка, включая субсидии, останется на прежнем уровне в годовом сопоставлении, 126,1 млрд руб., а EBITDA сократится на 18,3% г/г. Чистая прибыль может выйти в плюс, составив 10,2 млрд руб. против чистого убытка в размере 10,4 млрд руб. в 4К21, если компания не признает в отчетности новые крупные убытки от переоценки.

Основной источник негативного воздействия на выручку — снижение выработки электрической энергии на ГЭС на 18% г/г, реализуемой на свободном рынке (10,8 млн МВт*ч). Вместе с тем сокращение выработки частично компенсируют выросшие на 3,5% г/г в европейской части России и на Урале и на 26,6% г/г в Сибири цены на свободном рынке. Кроме того, на общем показателе скажется рост средней выручки от продажи мощности до 16,6 млрд руб. (+18,1% г/г) и снижение субсидий на 15,3% г/г (12,5 млрд руб.), которое, как мы ожидаем, окажется аналогичным 3К22.

( Читать дальше )

Основной источник негативного воздействия на выручку — снижение выработки электрической энергии на ГЭС на 18% г/г, реализуемой на свободном рынке (10,8 млн МВт*ч). Вместе с тем сокращение выработки частично компенсируют выросшие на 3,5% г/г в европейской части России и на Урале и на 26,6% г/г в Сибири цены на свободном рынке. Кроме того, на общем показателе скажется рост средней выручки от продажи мощности до 16,6 млрд руб. (+18,1% г/г) и снижение субсидий на 15,3% г/г (12,5 млрд руб.), которое, как мы ожидаем, окажется аналогичным 3К22.

( Читать дальше )

Новости рынков |Юнипро отчитается сегодня, 17 февраля - Синара

- 17 февраля 2023, 11:51

- |

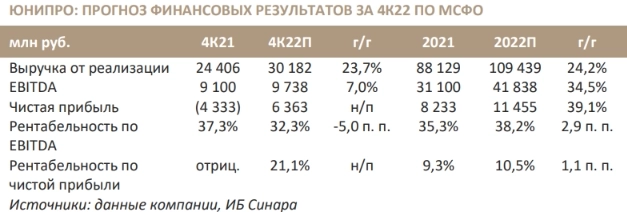

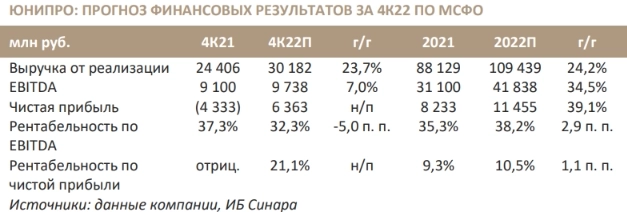

Юнипро публикует сегодня отчетность за 4К22 по МСФО.

ИБ «Синара»

Такое резкое улучшение объясняется убытком от обесценения основных средств в размере 11,5 млрд руб., признанным в 4К21, тогда как по итогам 4К22 убытков от переоценки не ожидается. Выработка электрической энергии увеличилась в отчетном квартале на 12,9% г/г, составив 14,2 млн МВт*ч, при этом и цены на нее в первой и второй ценовых зонах подросли в годовом сопоставлении на 3,6% и 26,7% соответственно.

По нашим расчетам, компания должна показать сильные результаты: выручка увеличится на 23,7% г/г до 30,2 млрд руб., EBITDA — на 7% г/г до 9,7 млрд руб. За счет этого Юнипро получит, как мы предполагаем, чистую прибыль в 6,4 млрд руб. против убытка в 4,3 млрд руб. годом ранее.Тайц Матвей

ИБ «Синара»

Такое резкое улучшение объясняется убытком от обесценения основных средств в размере 11,5 млрд руб., признанным в 4К21, тогда как по итогам 4К22 убытков от переоценки не ожидается. Выработка электрической энергии увеличилась в отчетном квартале на 12,9% г/г, составив 14,2 млн МВт*ч, при этом и цены на нее в первой и второй ценовых зонах подросли в годовом сопоставлении на 3,6% и 26,7% соответственно.

Новости рынков |Прогноз финансовых результатов Фосагро за 4 квартал - Синара

- 17 февраля 2023, 11:33

- |

ФосАгро отчитается за 4К22 по МСФО — ожидаем снижения прибыли

Сегодня ФосАгро опубликует результаты за 4К22 по МСФО. Ввиду снижения цен на экспортируемые удобрения (на ~15% к предыдущем кварталу) выручка, по нашим расчетам, уменьшится на 11% к/к до 110 млрд руб., EBITDA — на 18% к/к до 47 млрд руб., что все еще предполагает весьма высокую рентабельность по EBITDA на уровне 43%. В то же время скорректированная прибыль за квартал может упасть до 33 млрд руб. (-19% к/к) из-за эффекта высокой базы в 3К22.

Важно, что и свободный денежный поток (FCF) уменьшится, как ожидается, на 44% к/к (-1% г/г) и составит 22,8 млрд руб., отчасти вследствие увеличения капитальных затрат и оборотного капитала. Если исходить из выплаты дивидендов в объеме 100% FCF, то дивиденды за 4К22 составят, по нашим расчетам, 179 руб. на акцию, что по текущим котировкам соответствует доходности в 3%. Как мы понимаем, вопрос выплаты за 4К22 совет директоров ФосАгро обсудит на своем ближайшем заседании, а о решении по дивидендам компания объявит уже в марте.

ИБ «Синара»

Сегодня ФосАгро опубликует результаты за 4К22 по МСФО. Ввиду снижения цен на экспортируемые удобрения (на ~15% к предыдущем кварталу) выручка, по нашим расчетам, уменьшится на 11% к/к до 110 млрд руб., EBITDA — на 18% к/к до 47 млрд руб., что все еще предполагает весьма высокую рентабельность по EBITDA на уровне 43%. В то же время скорректированная прибыль за квартал может упасть до 33 млрд руб. (-19% к/к) из-за эффекта высокой базы в 3К22.

Важно, что и свободный денежный поток (FCF) уменьшится, как ожидается, на 44% к/к (-1% г/г) и составит 22,8 млрд руб., отчасти вследствие увеличения капитальных затрат и оборотного капитала. Если исходить из выплаты дивидендов в объеме 100% FCF, то дивиденды за 4К22 составят, по нашим расчетам, 179 руб. на акцию, что по текущим котировкам соответствует доходности в 3%. Как мы понимаем, вопрос выплаты за 4К22 совет директоров ФосАгро обсудит на своем ближайшем заседании, а о решении по дивидендам компания объявит уже в марте.

Некоторое ухудшение финансовых показателей не станет, по нашему мнению, сюрпризом для рынка, поэтому публикация отчетности не должна оказать заметного влияния на котировки эмитента.Смолин Дмитрий

ИБ «Синара»

Новости рынков |Квартальные результаты оживят интерес инвесторов к акциям Яндекса - Альфа-Банк

- 14 февраля 2023, 14:42

- |

Yandex опубликует результаты за 4К22 и 2022 ФГ в среду, 15 февраля.

Мы ожидаем увидеть продолжение сильного роста с увеличением выручки более чем на 40% г/г четвертый квартал подряд за счет позитивных сезонных факторов и благоприятных изменений конкурентной среды. В то же время, динамика рентабельности EBITDA группы будет отражать возвращение к привычным темпам инвестиций после периода адаптации к внешним условиям, наблюдавшегося в 2К22-3К22. Мы прогнозируем скорр. рентабельность EBITDA на уровне около 10%. Фокус внимания, как обычно, будет направлен на рыночные и бизнес-тренды с начала текущего года и целевые ориентиры по росту компании в 2023 г.

«Альфа-Банк»

( Читать дальше )

Мы ожидаем увидеть продолжение сильного роста с увеличением выручки более чем на 40% г/г четвертый квартал подряд за счет позитивных сезонных факторов и благоприятных изменений конкурентной среды. В то же время, динамика рентабельности EBITDA группы будет отражать возвращение к привычным темпам инвестиций после периода адаптации к внешним условиям, наблюдавшегося в 2К22-3К22. Мы прогнозируем скорр. рентабельность EBITDA на уровне около 10%. Фокус внимания, как обычно, будет направлен на рыночные и бизнес-тренды с начала текущего года и целевые ориентиры по росту компании в 2023 г.

В целом мы ожидаем, что квартальные результаты оживят интерес инвесторов к акциям YNDX на фоне продолжающейся неопределенности в отношении корпоративной реорганизации.Курбатова Анна

«Альфа-Банк»

( Читать дальше )

Новости рынков |Яндекс остается ключевым игроком Рунета и извлекает выгоду из продолжающейся цифровизации - Синара

- 14 февраля 2023, 11:57

- |

В среду, 15 февраля, Yandex представит финансовые результаты за 4К22.

Мы полагаем, что положительные тренды, обеспечившие сильные результаты в предыдущие пару кварталов, сохранятся, так как общее ухудшение ситуации на рынке онлайн-рекламы компенсировалось увеличением доли отечественных платформ на нем. Yandex, по нашей оценке, увеличит выручку на 38% г/г до 152 млрд руб., а скорректированный показатель EBITDA достигнет 16,0 млрд руб. (+65% г/г) при рентабельности по EBITDA в 10,5% (+1,7 п. п.). При этом в квартальном сопоставлении рентабельность, как мы предполагаем, уменьшится, так как Yandex продолжает инвестировать в новые направления деятельности и электронную торговлю. Возможное снижение рентабельности также отражает жесткий контроль над затратами в предыдущие два квартала.

Если говорить об отдельных сегментах, то «Поиск и портал», по нашим прогнозам, принесет 64 млрд руб. выручки (+35% г/г) благодаря увеличению рыночной доли, «Электронная коммерция, райдтех и доставка» — 74 млрд руб. (+40% г/г).

( Читать дальше )

Мы полагаем, что положительные тренды, обеспечившие сильные результаты в предыдущие пару кварталов, сохранятся, так как общее ухудшение ситуации на рынке онлайн-рекламы компенсировалось увеличением доли отечественных платформ на нем. Yandex, по нашей оценке, увеличит выручку на 38% г/г до 152 млрд руб., а скорректированный показатель EBITDA достигнет 16,0 млрд руб. (+65% г/г) при рентабельности по EBITDA в 10,5% (+1,7 п. п.). При этом в квартальном сопоставлении рентабельность, как мы предполагаем, уменьшится, так как Yandex продолжает инвестировать в новые направления деятельности и электронную торговлю. Возможное снижение рентабельности также отражает жесткий контроль над затратами в предыдущие два квартала.

Если говорить об отдельных сегментах, то «Поиск и портал», по нашим прогнозам, принесет 64 млрд руб. выручки (+35% г/г) благодаря увеличению рыночной доли, «Электронная коммерция, райдтех и доставка» — 74 млрд руб. (+40% г/г).

( Читать дальше )

Новости рынков |Яндекс отчитается в среду, 15 февраля - Атон

- 13 февраля 2023, 12:38

- |

Яндекс: Прогноз финансовых результатом за 4К22

Яндекс в среду 15 февраля должен опубликовать финансовые результаты за 4К22.

Яндекс в среду 15 февраля должен опубликовать финансовые результаты за 4К22.

Мы ожидаем, что совокупная выручка вырастет на 45% г/г до 159.8 млрд руб. за счет сохранения сильной динамики в сегменте Поиск и портал на фоне отсутствия конкуренции со стороны зарубежных сервисов, а также благодаря ускорению роста в бизнесе электронной коммерции и фудтехе. По нашим прогнозам, EBITDA составит 12.4 млрд руб. (+27% г/г), а рентабельность EBITDA — 7.7%, при этом поддержку окажет эффект масштаба в сегменте Поиск и портал, а сдерживающее влияние — инвестиции в электронную коммерцию и фудтех, а также консолидация Delivery Club и деконсолидация Дзена и Новостей.Атон

Новости рынков |Финрезультаты Норникеля могут показать и полугодовое, и годовое снижение - Синара

- 09 февраля 2023, 10:42

- |

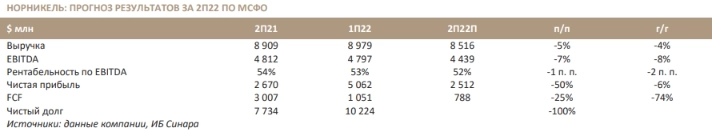

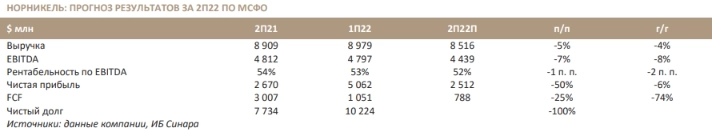

В пятницу (10 февраля) Норильский никель публикацией результатов за 2П22 по МСФО откроет сезон отчетности в российском секторе металлургии и горнодобывающей промышленности. Ожидаем, что финансовые результаты покажут и полугодовое, и годовое снижение в связи с сокращением объемов продаж металлов (в силу логистических ограничений), рекордными капзатратами и скачком в оборотном капитале. Выручка, как ожидается, уменьшится на 5% п/п до $8,5 млрд, EBITDA — на 7% п/п, что предполагает рентабельность по EBITDA в 52%. FCF должен упасть на 25% п/п, что может снизить размер дивидендов.

«Норникель» не станет проводить общую телеконференцию для инвесторов после опубликования результатов.

ИБ «Синара»

«Норникель» не станет проводить общую телеконференцию для инвесторов после опубликования результатов.

Также не ожидаем, что компания объявит в пятницу долгожданные дивиденды. Ранее СМИ сообщали, что дивидендные выплаты за 2022 г. могут достичь около $1,5 млрд, что предполагает дивиденд на акцию в 670 руб. (дивдоходность — 4,5%). Такой размер предполагает выплату 80% FCF, и мы ожидаем, что свободный денежный поток станет в дальнейшем базой для выплаты дивидендов. Слабая генерация FCF выразится в их низком уровне, может разочаровать рынок, и мы не исключаем краткосрочного снижения котировок компании.Смолин Дмитрий

ИБ «Синара»

Новости рынков |Финрезультаты АФК Система за третий квартал не должны преподнести сюрпризов - Синара

- 14 декабря 2022, 12:08

- |

АФК Система: выручка в 3К22 останется на прошлогоднем уровне (+1% г/г), рентабельность по скорректированной OIBDA составит 31,0%. АФК Система опубликует в четверг (15 декабря) финансовую отчетность за 3К22.

Мы предполагаем, что отчетность покажет неоднородную динамику в разрезе различных активов в диверсифицированном портфеле АФК Система, часть которых больше ориентирована на внутренний рынок, другая — на экспорт. Совокупная выручка, по нашей оценке, увеличится по сравнению с 3К21 на 1% и составит 228 млрд руб. Здесь поддержку окажут хорошие результаты МТС и консолидация застройщика Etalon. Но OIBDA упадет на 6% г/г до 71 млрд руб. при рентабельности по OIBDA на уровне 31,0%, на 2,4 п. п. ниже прошлогоднего результата из-за более низких показателей рентабельности агрохолдинга СТЕПЬ, Сегежа Групп и Медси.

Если говорить об отдельных сегментах, то СТЕПЬ, по нашим расчетам, получит выручку в 26 млрд руб. (-6% г/г) и OIBDA в 2,9 млрд руб. (-45%), соответствующие показатели Медси составят 8,3 млрд руб. (+16%) и 1,9 млрд руб. (+5%), Биннофарм Групп— 3,0 млрд руб. (+3%) и 2,4 млрд руб (+7%).

( Читать дальше )

Мы предполагаем, что отчетность покажет неоднородную динамику в разрезе различных активов в диверсифицированном портфеле АФК Система, часть которых больше ориентирована на внутренний рынок, другая — на экспорт. Совокупная выручка, по нашей оценке, увеличится по сравнению с 3К21 на 1% и составит 228 млрд руб. Здесь поддержку окажут хорошие результаты МТС и консолидация застройщика Etalon. Но OIBDA упадет на 6% г/г до 71 млрд руб. при рентабельности по OIBDA на уровне 31,0%, на 2,4 п. п. ниже прошлогоднего результата из-за более низких показателей рентабельности агрохолдинга СТЕПЬ, Сегежа Групп и Медси.

Если говорить об отдельных сегментах, то СТЕПЬ, по нашим расчетам, получит выручку в 26 млрд руб. (-6% г/г) и OIBDA в 2,9 млрд руб. (-45%), соответствующие показатели Медси составят 8,3 млрд руб. (+16%) и 1,9 млрд руб. (+5%), Биннофарм Групп— 3,0 млрд руб. (+3%) и 2,4 млрд руб (+7%).

( Читать дальше )

Новости рынков |Интер РАО рассчитывает на сильные финансовые результаты за 9 месяцев - Синара

- 08 декабря 2022, 12:20

- |

Генеральный директор Интер РАО, как сообщило вчера агентство «Интерфакс», рассказал журналистам, что по итогам 9М22 компания существенно увеличила выручку, EBITDA и чистую прибыль. По его словам, она постоянно присматривается к рынку с целью возможного участия в сделках M&A.

В последний раз публиковались консолидированные результаты Интер РАО за 3К21, поле чего отчетность уже не раскрывалась. Глава компании не озвучил, впрочем, конкретные показатели за 9М22.

Синара ИБ

В последний раз публиковались консолидированные результаты Интер РАО за 3К21, поле чего отчетность уже не раскрывалась. Глава компании не озвучил, впрочем, конкретные показатели за 9М22.

По нашей оценке, по итогам 2022 г. EBITDA и чистая прибыль уменьшатся на 15% и 19% соответственно из-за прекращения в 2К22 экспорта электроэнергии в страны ЕС. Однако новость мы считаем положительным фактором для настроения инвесторов в отношении бумаг Интер РАО.Тайц Матвей

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс